티스토리 뷰

친구들과 함께 술잔을 기울이던 한신포차, 탕수육이 맛있던 홍콩반점 이 속해 있는 더본코리아에 대해서 알아보도록 하겠습니다.

한신포차 모회사 더본코리아.

더본코리아는 2023년 기말기준으로 최대 매출을 경신과 동시에 2024년 창립 30주년을 맞아 올해 상장추진예정이며 최대주주는 백종원 씨 입니다.

더본코리아는 현재 한신포차, 새마을식당, 백다방, 역전가락국수, 홍콩반점 0410, 연돈볼카츠, 리춘시장 등 프랜차이즈 브랜드 25개를 운영하고 있으며 관련 점포는 2800여 개에 달합니다. 백종원 씨는 1994년 설립, 프랜차이즈 및 각각의 브랜드로 사업을 키웠습니다. 배달, 포장 선호도가 높은 지역에는 규모가 작은 매장을 내세워 창업 비용이 많이 들지 않도록 해

출점을 공격적으로 늘려왔고 그 맛 또한 대중적으로 평가가 좋습니다.

최근 주당 2주의 무증을 실시 주식 총수 38만 2201주 에서 총발행주식 114만 66,03 주가 되었으며 , 액면가는 500원입니다. 우선주는 없습니다. 지분구조는 백종원 최대주주가 76.69%를 보유하고 있으며, 2대 주주는 강석원 부사장으로, 지분 21.09%를 보유하고 있습니다. (24년 4월 11일 전자공시 연결감사보고서 참조)

더본코리아는 지난 2018년부터 2020년까지 NH투자증권과 한국투자증권을 IPO 주관사로 설정해 실사를 마쳤었습니다.

그러나 코로나 팬데믹으로 외식업이 타격받았고, 상장은 뒤로 미뤄졌는데 2024년 창립 30주년을 맞아 최대주주는 상장 재추진을 계획 중이며 주관사는 전과 같이 NH투자증권과 한국투자증권이 주관할 예정입니다.

더본코리아 실적.

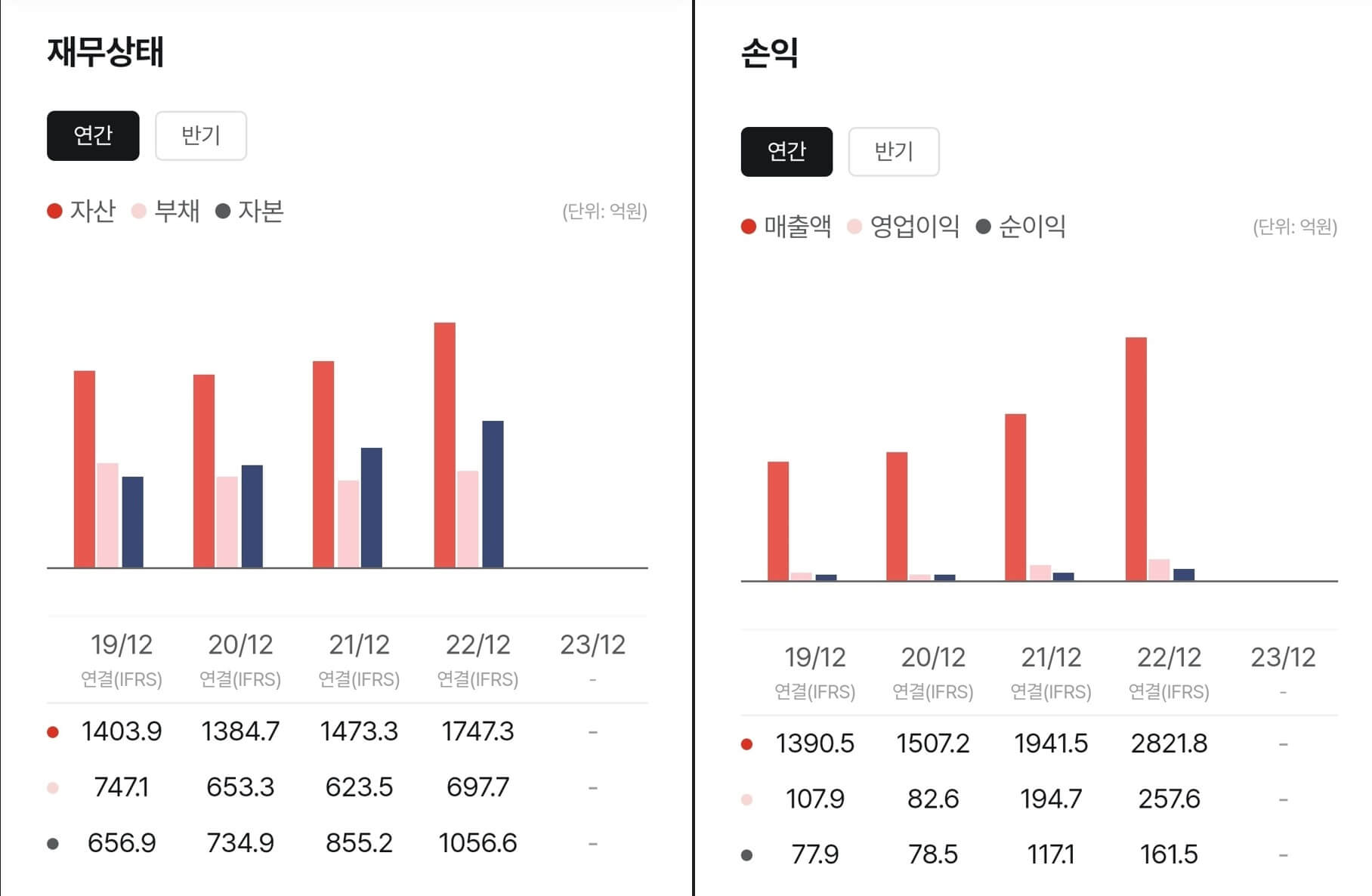

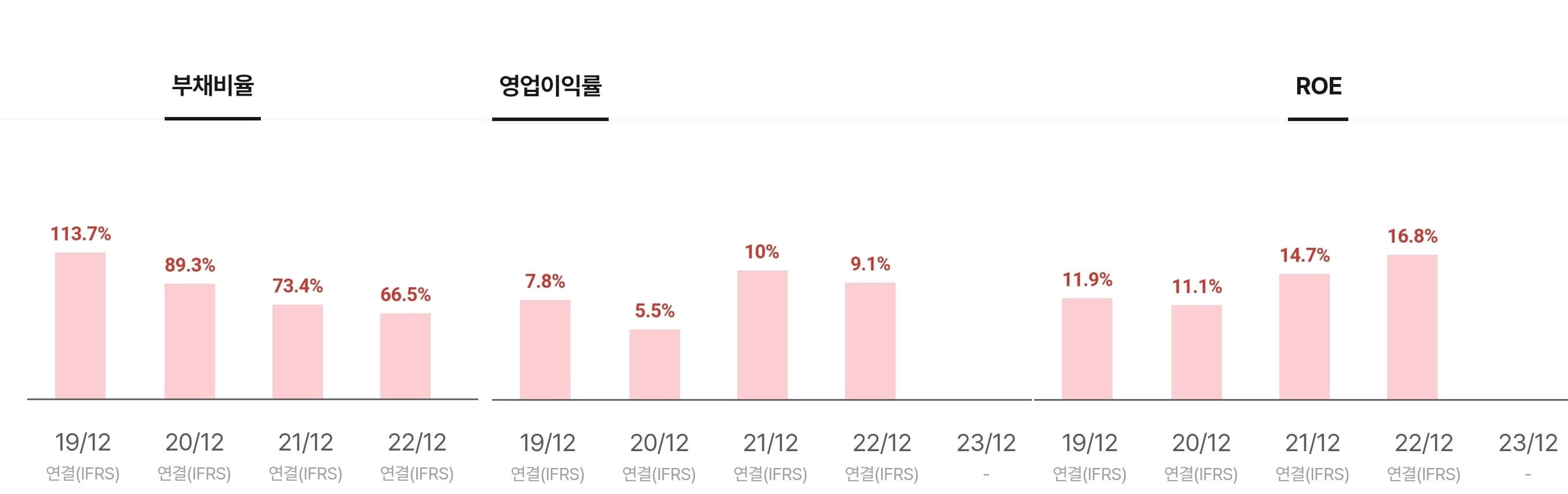

더본코리아의 대표이자 최대주주인 백종원 씨는 2019년부터 TV, 유튜브 등에서 외식업자들에게 자영업 노하우를 전수하는 등의 활동을 이어갔으며 그 결과로, 2019년 1390억 원이었던 매출은 2020년 1507억 원, 2021년 1941억 원, 2022년 2822억 원 을 기록했습니다. 영업이익은 2019년 108억 원이 2020년 코로나로 83억 원 , 2021년 195억 원, 2022년 258억 원을 기록했습니다.

23년 기말 매출과 영업이익을 알아보겠습니다. 23년 기말 기준 더본코리아의 매출은 4107억 원으로 22년 대비 45.5% 신장한 수치이며 영업이익은 22년 258억 원에 근접한 256억 원을 기록했습니다.

매출이 45.5% 신장 한 반면 영업이익은 별차이 없는 점은 배달 쪽 이익감소 및 원자재가격 상승이 어느 정도 반영되었다고 볼 수 있겠습니다 23년 기준 매출액 대비 영업이익률은 6.2% 정도입니다.

유동자산 항목은 2023년 기말기준, 1176억 원으로, 전년 761억 원 대비 54.5% 가 증가했습니다.

동일기간 현금성 자산은 324억 원에서 391억 원으로 20.7% 증가했습니다. 부채비율은 57.0%입니다.

요식업 프랜차이즈 상장사 역사와 가치평가.

보통 신규 상장의 경우 가장 매출과 이익률이 좋을 때 하는 편 이기에 현재의 자본이익률을 그대로 계상하여 가치평가를 하는 것보다는 보수적으로 잡는 게 중요합니다.

또한, 프랜차이즈 상장사들의 역사는 그리 밝지 못했습니다. 한때 널리 사랑받던 미스터피자의 경우 우회상장하여 MP그룹에서 여러 차례 사명을 변경 대산 F&B 에 이르러 알짜회사를 물적분할 하였고 현재는 거래중지 상태입니다.

햄버거계의 유명브랜드인 해마로 푸드 서비스 (맘스터치)의 경우도, 해마로푸드에서 맘스터치로 사명변경 이후 자진상폐 되었습니다.

디딤이엔에프 (백제원, 도쿄하나, 한라담) 현재 거래중지 상태이며 교촌 에프앤비(교촌치킨) 또한 상장 이후 1/3토막에 가깝게 하락하여 부진을 면치 못하고 있습니다.

국내 주식시장에 상장된 외식프랜차이즈 운영기업들은 10년을 못 넘기고 거래중지 또는 상장폐지에 이르렀으며 거래 중인 기업 또한 주가는 내리막을 벗어나지 못하고 있습니다. 고물가가 잡히지 않는 최근추세를 기저 환경으로 고려 시, 상장직후 진입은 비권장되며 얼마간은 추이를 지켜볼 필요가 있습니다.

사업내용을 주식시장에 공개운영 한 뒤에도 실적과 성장추이가 어떤지 살펴봐야 하겠습니다.

더본코리아 역시 23년 최대매출에 이르렀음에도 불구하고 이익은 29기 대비와 별차이 없는 점도 걸리는 요소로 검토되며, 2020년부터 2023년 외식업 경영상태 조사 보고서를 참조, 펜데믹으로 인한 매출감소의 타격도 타격이었지만, 원자재 가격 상승으로 인한 비용증가 부분이 컸던 것으로 나타났는데, 현재 올해 최대의 수익을 올린 시타델 헤지 펀드의 수익이

주로 발생한 부분도 원자재였던 점도 쉽게 지나치지 말아야 할 부분입니다.

물가가 오를 때 가장 먼저 줄이는 것은 낮은 가격의 물품지출 및 외식비중의 축소가 구매자와 소비자의 지출감소 방법으로

밝혀진 연구사례가 있습니다. (의외로 고가물품지출은 늘어납니다.) 쇼핑과 외식은 불황시 지출 감소율이 높을 것으로 예상되는 분야이니 만큼. 고물가가 안정되고 금리가 낮아질 때를 기다리며 상장 시 기업의 성장추이를 지켜볼 만할 것으로 판단됩니다.

팬데믹 전 상장 추진 시 기업가치평가를 실시했을 때를 기준으로 하여 주당가치를 대략적으로 잡아 보겠습니다. 기업가치평가가 매출 1740억 원 영업이익 128억 원 때 3000억 정도의 가치 평가를 받았으며, 단순하게 접근해서 6000억 정도로 추정하겠습니다. 이 경우 주당순익이 1685원 (30기 감사보고서 참조) 기준 PER 31이며, 1주는 5.238만 원입니다.

현재, 교촌치킨의 경우 PER 14.8배를 적용받고 있습니다.

'종목 분석 [국내]' 카테고리의 다른 글

| 버크셔, 애플 5만원 대에 조광피혁, 스토리, 검토. (1) | 2024.04.24 |

|---|---|

| 고려아연 , 인수 , 종합검토. (2) | 2024.04.23 |

| 일진파워 소개 , 주목 및 검토, 결론. (1) | 2024.04.21 |

| 천연가스 반사이익 , 흥구석유 특징, 주목사항. (1) | 2024.04.19 |

| 점포수로 승부하는 CU , 점검항목, 검토. (0) | 2024.04.18 |